· Equipo Diligo · Dirección Financiera · 10 min read

Cómo Escalar el Departamento Financiero: De Startup a Empresa Consolidada

Guía completa para escalar tu departamento financiero según el tamaño de tu empresa. Descubre cuándo contratar un CFO, qué estructura necesitas en cada fase de crecimiento y cómo evitar los errores más comunes al profesionalizar las finanzas.

Muchas empresas crecen sin escalar su departamento financiero a tiempo. El resultado: decisiones tomadas “a ojo”, problemas de liquidez inesperados, falta de visibilidad sobre el negocio y oportunidades perdidas por falta de datos. Escalar el departamento financiero no es un lujo, es una necesidad estratégica para crecer de forma sostenible.

La regla de oro: No esperes a tener problemas financieros para profesionalizar. Escala tu departamento financiero antes de que se convierta en un cuello de botella para el crecimiento.

En este artículo te explicamos cómo estructurar tu departamento financiero en cada fase de crecimiento, cuándo contratar cada perfil y qué costes esperar. También incluimos señales de alerta, errores comunes y un caso de éxito real.

¿Por qué es crítico escalar el departamento financiero?

El problema de no escalar a tiempo

Sin un departamento financiero adecuado:

- Tomas decisiones sin datos → Inviertes en líneas no rentables

- No anticipas problemas → Crisis de liquidez inesperadas

- Pierdes oportunidades → No sabes si puedes permitirte crecer

- Bancos e inversores dudan → Falta de información profesional

- No optimizas recursos → Gastas en lo que no genera valor

Con un departamento financiero escalado:

- Decisiones basadas en datos → Inviertes donde hay ROI real

- Anticipas problemas → Planificas con 2-3 meses de antelación

- Aprovechas oportunidades → Sabes cuándo puedes crecer

- Negocias desde fortaleza → Información profesional para bancos/inversores

- Optimizas continuamente → Eliminas lo que no aporta valor

El coste de no escalar

Una empresa que no escala su departamento financiero a tiempo puede:

- Perder entre el 5-15% de rentabilidad por decisiones subóptimas

- Sufrir crisis de liquidez que frenan el crecimiento

- Rechazar oportunidades por falta de información

- Pagar más por financiación por falta de profesionalización

- Perder valor en una venta por falta de información estructurada

Fase 1: Startup (0-10 empleados) - Fundamentos Financieros

¿Qué necesitas en Fase 1?

En esta fase, el fundador suele llevar las finanzas “como puede”. El objetivo es tener control básico sin grandes inversiones.

Estructura recomendada:

| Rol | Tipo | Dedicación | Responsabilidades |

|---|---|---|---|

| Asesoría contable | Externa | 2-4h/mes | Contabilidad, impuestos, nóminas |

| Fundador/CEO | Interno | 4-8h/mes | Control de tesorería, decisiones básicas |

| CFO Externo (opcional) | Externo | 4-8h/mes | Estrategia, planificación, análisis |

Herramientas necesarias:

- Software de contabilidad básico (ContaPlus, Holded, Sage)

- Excel/Google Sheets para control de tesorería

- Cuenta bancaria empresarial con banca online

- Sistema de facturación (A3, FacturaDirecta)

Responsabilidades clave en Fase 1

1. Control de tesorería básico

- Seguimiento de cobros y pagos

- Previsión de tesorería a 3 meses

- Control de saldos bancarios

2. Contabilidad mínima

- Facturación correcta

- Registro de gastos

- Cumplimiento fiscal básico

3. Decisiones financieras simples

- ¿Puedo contratar?

- ¿Puedo invertir?

- ¿Voy por buen camino?

Costes aproximados en Fase 1

| Concepto | Coste Mensual | Coste Anual |

|---|---|---|

| Asesoría contable | 150-400€ | 1.800-4.800€ |

| Software contabilidad | 30-80€ | 360-960€ |

| CFO Externo (opcional) | 800-1.500€ | 9.600-18.000€ |

| Total | 980-1.980€ | 11.760-23.760€ |

Señales de que necesitas avanzar a Fase 2

- Facturas más de 500.000€ anuales

- Tienes más de 10 empleados

- Necesitas financiación bancaria

- Tienes múltiples líneas de negocio

- No sabes qué productos/clientes son rentables

- Tardas más de 2 días en cerrar el mes

Fase 2: Crecimiento (10-50 empleados) - Profesionalización

¿Qué necesitas en Fase 2?

En esta fase, el fundador ya no puede llevar las finanzas solo. Necesitas profesionalizar con un Controller o CFO externo.

Estructura recomendada:

| Rol | Tipo | Dedicación | Responsabilidades |

|---|---|---|---|

| Asesoría contable | Externa | 4-8h/mes | Contabilidad, impuestos, nóminas |

| Controller / CFO Externo | Externo/Interno | 20-40h/mes | Control de gestión, reporting, análisis |

| Administrativo (opcional) | Interno | Media jornada | Facturación, cobros, pagos |

Herramientas necesarias:

- Software de contabilidad avanzado (Sage, A3, Holded)

- Power BI o similar para dashboards

- Sistema de gestión de gastos (Expensify, Rydoo)

- Herramienta de presupuestos (Excel avanzado o software específico)

Responsabilidades clave en Fase 2

1. Control de gestión

- Presupuestos y forecasting mensual

- Análisis de desviaciones

- Reporting a dirección

2. Análisis financiero

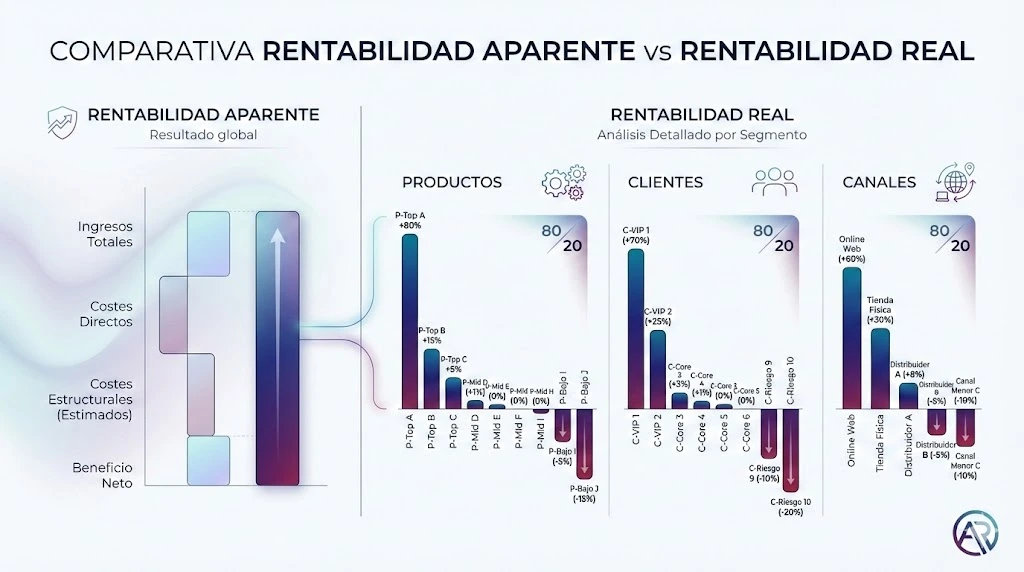

- Rentabilidad por productos/clientes

- Análisis de KPIs financieros

- Análisis de tendencias

3. Planificación estratégica

- Planes de negocio para financiación

- Escenarios y proyecciones

- Análisis de inversiones

4. Gestión de tesorería avanzada

- Previsión de tesorería a 6-12 meses

- Optimización de capital circulante

- Gestión de financiación

Cuándo contratar un Controller interno vs CFO externo

Controller interno → Si necesitas dedicación completa (40h/semana) y tienes presupuesto (40.000-60.000€/año)

CFO externo → Si necesitas experiencia de alto nivel pero no justifica dedicación completa (15.000-30.000€/año)

Tabla comparativa:

| Aspecto | Controller Interno | CFO Externo |

|---|---|---|

| Coste anual | 40.000-60.000€ | 15.000-30.000€ |

| Dedicación | 40h/semana | 20-40h/mes |

| Experiencia | Media-Alta | Alta-Very High |

| Flexibilidad | Baja (fijo) | Alta (escalable) |

| Ideal para | Empresas consolidadas | Empresas en crecimiento |

| Ventaja principal | Disponibilidad total | Experiencia + coste |

Costes aproximados en Fase 2

| Concepto | Coste Mensual | Coste Anual |

|---|---|---|

| Asesoría contable | 300-600€ | 3.600-7.200€ |

| Controller interno | 3.300-5.000€ | 40.000-60.000€ |

| O CFO Externo | 1.250-2.500€ | 15.000-30.000€ |

| Software avanzado | 100-200€ | 1.200-2.400€ |

| Administrativo (opcional) | 1.200-1.500€ | 14.400-18.000€ |

| Total (CFO Externo) | 1.650-3.100€ | 19.800-37.200€ |

| Total (Controller) | 3.700-5.700€ | 44.400-68.400€ |

Señales de que necesitas avanzar a Fase 3

- Facturas más de 2M€ anuales

- Tienes más de 50 empleados

- Tienes múltiples sedes o países

- Necesitas financiación compleja (private equity, etc.)

- Tienes procesos financieros que requieren múltiples personas

- El Controller/CFO está saturado

Fase 3: Consolidación (50-200 empleados) - Estructura Completa

¿Qué necesitas en Fase 3?

En esta fase necesitas un departamento financiero completo con múltiples perfiles especializados.

Estructura recomendada:

| Rol | Tipo | Dedicación | Responsabilidades |

|---|---|---|---|

| CFO / Director Financiero | Interno | Tiempo completo | Estrategia, relaciones inversores, dirección |

| Controller | Interno | Tiempo completo | Control de gestión, reporting, análisis |

| Administrativo/Contable | Interno | Tiempo completo | Contabilidad, facturación, cobros |

| Analista Financiero (opcional) | Interno | Tiempo completo | Análisis avanzado, BI, proyectos |

| Asesoría externa | Externa | 8-16h/mes | Auditoría, fiscal complejo, legal |

Herramientas necesarias:

- ERP financiero (SAP Business One, Microsoft Dynamics, Odoo)

- Business Intelligence (Power BI, Tableau)

- Herramientas de treasury management

- Sistemas de gestión documental

- Herramientas de compliance y control interno

Responsabilidades clave por rol

CFO / Director Financiero:

- Estrategia financiera y planificación a largo plazo

- Relaciones con inversores, bancos y stakeholders

- Gestión de financiación compleja (M&A, private equity)

- Gobierno corporativo y compliance

- Liderazgo del departamento financiero

Controller:

- Control de gestión y reporting mensual

- Presupuestos y forecasting

- Análisis de rentabilidad y KPIs

- Gestión de costes y optimización

- Apoyo en decisiones operativas

Administrativo/Contable:

- Contabilidad diaria

- Facturación y gestión de cobros

- Gestión de pagos y proveedores

- Conciliaciones bancarias

- Gestión de nóminas (o coordinación con RRHH)

Analista Financiero:

- Análisis avanzado y modelización

- Dashboards y visualización de datos

- Proyectos de mejora y automatización

- Análisis de inversiones y ROI

- Apoyo en due diligence y M&A

Costes aproximados en Fase 3

| Concepto | Coste Mensual | Coste Anual |

|---|---|---|

| CFO/Director Financiero | 6.000-10.000€ | 72.000-120.000€ |

| Controller | 3.500-5.000€ | 42.000-60.000€ |

| Administrativo/Contable | 2.000-2.500€ | 24.000-30.000€ |

| Analista Financiero (opcional) | 3.000-4.000€ | 36.000-48.000€ |

| ERP y software | 500-1.000€ | 6.000-12.000€ |

| Asesoría externa | 1.000-2.000€ | 12.000-24.000€ |

| Total (sin Analista) | 13.000-18.500€ | 156.000-222.000€ |

| Total (con Analista) | 16.000-22.500€ | 192.000-270.000€ |

Tabla comparativa: Estructura por fases

| Aspecto | Fase 1: Startup | Fase 2: Crecimiento | Fase 3: Consolidación |

|---|---|---|---|

| Empleados | 0-10 | 10-50 | 50-200+ |

| Facturación anual | <500K€ | 500K€-2M€ | >2M€ |

| Estructura | Asesoría + Fundador | Controller/CFO Ext + Asesoría | CFO + Controller + Admin + Analista |

| Coste anual | 12K-24K€ | 20K-68K€ | 156K-270K€ |

| Herramientas | Básicas | Intermedias | Avanzadas (ERP) |

| Reporting | Mensual básico | Mensual avanzado | Semanal/Mensual ejecutivo |

| Análisis | Básico | Intermedio | Avanzado + BI |

| Planificación | Anual simple | Anual + Forecasting | Estratégica multi-año |

| Financiación | Básica | Intermedia | Compleja (M&A, PE) |

Señales de que necesitas escalar

Señales operativas

- Cierres contables tardan más de 5 días → Necesitas más recursos

- No tienes tiempo para análisis → Solo haces contabilidad básica

- Errores contables frecuentes → Falta de control

- No sabes la rentabilidad por producto/cliente → Falta de análisis

- Decisiones financieras se toman “a ojo” → Falta de información

Señales estratégicas

- Necesitas financiación → Requiere información profesional

- Planeas crecer rápidamente → Necesitas control y planificación

- Tienes múltiples líneas de negocio → Requiere análisis granular

- Consideras vender la empresa → Requiere información estructurada

- Quieres atraer inversores → Requiere reporting profesional

Señales de coste-opportunidad

- Pierdes oportunidades por falta de información → No sabes si puedes permitírtelas

- Pagas más por financiación → Falta de profesionalización

- Tomas decisiones subóptimas → Falta de análisis

- No optimizas recursos → Falta de control de costes

Errores comunes al escalar el departamento financiero

❌ 1. Esperar demasiado para escalar

Error: Esperar a tener problemas financieros graves antes de profesionalizar.

Consecuencia: Crisis de liquidez, decisiones erróneas, oportunidades perdidas.

Solución: Escala antes de que se convierta en un cuello de botella. Si facturas más de 500K€ o tienes más de 10 empleados, considera profesionalizar.

❌ 2. Contratar el perfil equivocado

Error: Contratar un contable cuando necesitas un Controller, o un Controller cuando necesitas un CFO.

Consecuencia: Pagas por un perfil que no cubre tus necesidades reales.

Solución: Define claramente qué necesitas:

- Contable → Solo contabilidad y cumplimiento

- Controller → Control de gestión y análisis

- CFO → Estrategia, financiación, relaciones con stakeholders

❌ 3. No definir responsabilidades claras

Error: Contratar sin definir qué esperas de cada rol.

Consecuencia: Duplicidades, cosas que no se hacen, frustración.

Solución: Crea una descripción de puesto clara con responsabilidades, KPIs y expectativas.

❌ 4. Escalar demasiado rápido

Error: Contratar un departamento completo cuando aún no lo necesitas.

Consecuencia: Costes innecesarios, sobrecualificación, ineficiencia.

Solución: Escala gradualmente. Empieza con CFO externo, luego Controller, luego estructura completa.

❌ 5. No invertir en herramientas adecuadas

Error: Intentar escalar con Excel y herramientas básicas.

Consecuencia: Ineficiencia, errores, falta de escalabilidad.

Solución: Invierte en herramientas acordes a tu fase. No necesitas un ERP en Fase 1, pero sí en Fase 3.

❌ 6. No formar al equipo existente

Error: Contratar nuevos perfiles sin formar a los existentes.

Consecuencia: Fricciones, duplicidades, falta de colaboración.

Solución: Forma a tu equipo en nuevas responsabilidades y herramientas. La transición debe ser gradual.

❌ 7. Ignorar la cultura del departamento

Error: Contratar perfiles que no encajan con la cultura de la empresa.

Consecuencia: Rotación alta, falta de integración, problemas de comunicación.

Solución: Valora no solo la experiencia técnica, sino también el fit cultural y la capacidad de trabajar en equipo.

Caso de éxito: Transformación real

Empresa: Startup tecnológica de 15 empleados, 800K€ de facturación anual.

Situación inicial (Fase 1):

- Fundador llevaba finanzas “como podía” (4h/semana)

- Asesoría contable básica

- No tenía presupuestos ni forecasting

- Decisiones tomadas “a ojo”

- No sabía rentabilidad por producto

Problemas identificados:

- Crisis de liquidez inesperada que frenó crecimiento

- Inversión en línea de negocio no rentable (pérdida de 50K€)

- Rechazo de financiación bancaria por falta de información

- Fundador saturado, no podía enfocarse en negocio

Solución implementada (Fase 2):

- Contratación de CFO externo (20h/mes)

- Implementación de presupuestos y forecasting mensual

- Análisis de rentabilidad por producto

- Dashboards con Power BI

- Proceso de reporting mensual estructurado

Resultados a los 6 meses:

- ✅ Anticipación de problemas con 2-3 meses de antelación

- ✅ Identificación y eliminación de línea no rentable (ahorro 50K€/año)

- ✅ Aprobación de financiación bancaria (200K€) con información profesional

- ✅ Fundador liberado para enfocarse en negocio (ahorro 4h/semana)

- ✅ Mejora de EBITDA del 8% al 15% por decisiones informadas

ROI de la inversión:

- Coste CFO externo: 18.000€/año

- Ahorro línea no rentable: 50.000€/año

- Mejora EBITDA: +7% sobre 800K€ = 56.000€/año

- ROI total: 388% en el primer año

Próximos pasos:

- Escalar a Controller interno cuando facturen 2M€

- Implementar ERP cuando tengan 30+ empleados

- Estructura completa cuando alcancen 50+ empleados

Mejores prácticas para escalar con éxito

1. Planifica la escalada con antelación

No esperes a tener problemas. Planifica la escalada del departamento financiero como parte de tu estrategia de crecimiento:

- Define hitos claros (facturación, empleados, complejidad)

- Presupuesta los costes de escalar

- Prepara la transición con tiempo

2. Empieza con perfiles externos

En fases tempranas, los perfiles externos (CFO externo, Controller externo) suelen ser más eficientes:

- Menor coste que contratación interna

- Mayor experiencia y flexibilidad

- Escalable según necesidades

- Sin costes de contratación/despido

3. Define procesos antes de escalar

No contrates personas sin procesos definidos:

- Documenta procesos actuales

- Identifica gaps y mejoras

- Define responsabilidades claras

- Establece KPIs y métricas

4. Invierte en herramientas progresivamente

No necesitas un ERP en Fase 1, pero sí en Fase 3:

- Fase 1: Software contable básico + Excel

- Fase 2: Software avanzado + Power BI

- Fase 3: ERP completo + BI avanzado

5. Forma a tu equipo continuamente

La escalada requiere formación:

- Forma a nuevos perfiles en procesos y herramientas

- Capacita a perfiles existentes en nuevas responsabilidades

- Crea documentación y guías

- Establece mentorías

6. Mide el ROI de escalar

No escales “porque toca”. Mide el impacto:

- Compara costes vs beneficios

- Mide mejora en decisiones

- Evalúa ahorro de tiempo del equipo

- Calcula mejora en rentabilidad

7. Mantén comunicación fluida

La escalada requiere coordinación:

- Reuniones regulares entre perfiles

- Comunicación clara de expectativas

- Feedback continuo

- Ajuste de responsabilidades según evolución

Preguntas frecuentes sobre escalar el departamento financiero

¿Cuándo debo contratar mi primer CFO?

Cuando factures más de 500K€ anuales, tengas más de 10 empleados o necesites financiación. Un CFO externo es ideal para empezar.

¿Controller interno o CFO externo?

- Controller interno → Si necesitas 40h/semana y tienes presupuesto (40K-60K€/año)

- CFO externo → Si necesitas experiencia de alto nivel pero no justifica dedicación completa (15K-30K€/año)

¿Puedo saltarme fases?

No es recomendable. Cada fase construye sobre la anterior. Saltarte fases puede llevar a sobreinversión o falta de fundamentos.

¿Qué pasa si escalo demasiado rápido?

Costes innecesarios, sobrecualificación, ineficiencia. Es mejor escalar gradualmente según necesidades reales.

¿Necesito un ERP desde el principio?

No. En Fase 1-2, software contable + Excel suele ser suficiente. El ERP se justifica en Fase 3 con mayor complejidad.

¿Cómo sé si necesito escalar?

Señales claras: cierres tardan más de 5 días, decisiones “a ojo”, no sabes rentabilidad por producto, necesitas financiación, planeas crecer rápido.

¿Cuánto cuesta escalar el departamento financiero?

- Fase 1: 12K-24K€/año

- Fase 2: 20K-68K€/año

- Fase 3: 156K-270K€/año

¿Puedo escalar con un CFO externo en todas las fases?

Sí, especialmente en Fase 1-2. En Fase 3, suele requerirse CFO interno, pero puedes combinar CFO interno + Controller externo según necesidades.

Cómo te ayudamos a escalar tu departamento financiero

En Diligo ayudamos a empresas en todas las fases de crecimiento a escalar su departamento financiero de forma eficiente y sostenible:

Para empresas en Fase 1-2:

- CFO externo con experiencia en startups y pymes

- Implementación de control de gestión y reporting

- Análisis de rentabilidad y KPIs

- Planificación y forecasting

- Preparación para financiación

Para empresas en Fase 3:

- Estructuración completa del departamento financiero

- Definición de roles y responsabilidades

- Implementación de ERP y herramientas avanzadas

- Procesos y documentación

- Formación de equipos

Servicios complementarios:

- Análisis de rentabilidad por productos/clientes

- Dashboards y Business Intelligence

- Due diligence y preparación para M&A

- Optimización de capital circulante

- Gestión de financiación compleja

Contacta con nosotros y analizamos tu situación. Te ayudamos a identificar en qué fase estás, qué necesitas y cómo escalar tu departamento financiero de forma eficiente para acompañar tu crecimiento.

¿Te ha resultado útil este artículo? Compártelo con otros empresarios y síguenos para más consejos sobre gestión financiera y dirección financiera para pymes.